由于美元继续回撤,金价获得新的需求

美联储和欧央行鹰派决议可能令金价反弹短暂

京盛俱乐部焦点转向下周的美国PCE通胀率,金价仍位于类似区间内

继美联储和欧央行在各自的货币政策会议上采取鹰派政策前景引发其大跌之后,金价尝试小幅反弹。两大央行均致力于继续加息直至通胀持续降低。无收益率的黄金在利率上升的环境下通常会下跌。随着央行事件尘埃落定,该贵金属的最近反弹可能与美元全线回落有关。由于美联储依然依赖事件,目前焦点转向下周公布的美联储亲睐的通胀指标-PCE物价指数以寻求美联储未来政策路径的新信号。

金价:关注的关键水平

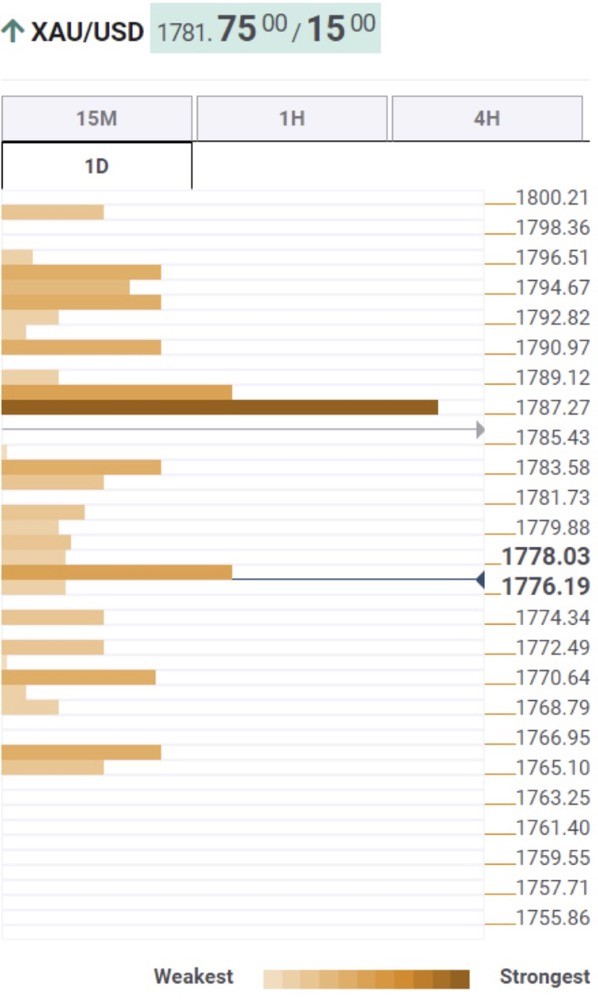

京盛俱乐部分析师认为,从技术汇合探测指标显示来看,金价有望建立其反弹指向一周波段的38.2%的斐波回档位和一日波段的23.6%的斐波回档位汇合处1783美元。

若强势升破后者,金价将进一步反弹测试强劲阻力位于1788美元。该位为前一个月高点、一日200SMA、一日波段的38.2%的斐波回档位和一日10SMA汇合处。

下一个重要的上行阻力位于1793美元附近,这是一日波段的61.8%的斐波回档位和一日5SMA汇合处。

相反,强劲支撑位于一周波段的23.6%的斐波回档位1777美元,若跌破该位,金价将再度测试前一日低点1774美元。黄金多头的最后防线料位于前一周低点1766美元。

京盛俱乐部分析,黄金价格在经济衰退前往往会面临压力,但随后在此期间表现会好于其他市场商品货币(如股票)。

低迷的美国国债收益率将为金价提供支撑

美国国债收益率的持续下降加强了这一点,这应该会限制美元的上行空间,并为不收益的黄金价格提供支持。尽管如此,美国即将公布的更强劲的宏观经济数据引发了美联储加息幅度可能超过预期的猜测,这对黄金/美元来说是一个逆风。

黄金在过去的经济衰退中表现良好“京盛俱乐部预计美国将在2023年进入经济衰退,GDP年率下降至0.2%,第三季度季率收缩0.8%。由于欧洲面临持续的地缘政治风险和能源短缺问题,经济增长前景变得更加疲弱。这种时机点通常利好黄金。 ”

“在经济衰退之前,黄金价格往往会面临压力,衰退前逾6个月的平均回报率为2%。随后在此期间,它的表现往往优于股票,平均回报率为16%。在经济衰退的6个月里,黄金继续实现了可观的增长。 ”

京盛俱乐部分析师关注美国宏观数据,寻找短期机会

与此同时,京盛俱乐部分析师将从美国经济报告中获得线索,再加上美国债券收益率和更广泛的风险情绪,应该会在北美早盘后期围绕黄金价格寻找短期交易机会。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。