最近几天,因IPO申请文件记载的财务信息有效期届满而停牌的上海杜威营销策划股份有限公司于4月24日被深交所重新发行上市与此同时,杜威股份回应深交所问询,更新了招股书

本次IPO,杜威股份将在创业板上市,募集资金4.05亿元,用于汽车行业CRM服务升级及建设项目,多个行业RRM服务拓展项目,品牌数字化营销体系建设及产业化项目,补充流动资金。

根据杜威股份有限公司更新的招股书,其2021年的净收入数据保持了前两年的持续增长趋势2019—2021年报告期,营收分别为1.95亿元,2.09亿元,2.61亿元可是,伴随着业务规模的不断扩大,企业的人力成本在不断上升2019年和2021年,杜威股份的营业成本增速远大于营收增速此外,受行业市场竞争,叠加客户降价需求等因素影响,杜威股份个别业务毛利率下降,可比同业公司平均主营业务毛利率同比下降时,杜威股份毛利率逆势上升

值得注意的是,报告期内,杜威股份的客户集中度上升,甚至出现了对少数客户和终端客户的依赖,公司的议价能力存疑此外,由于供应商和客户的重合,双方交易的公平性也需要考察

人工成本增加,毛利率逆势上升

公开资料显示,杜威股份有限公司成立于2009年是一家以满足品牌客户需求为核心,以客户关系管理营销服务为主线,集营销服务和技术支持为一体的营销服务公司公司的主要产品包括CRM营销,零售咨询和数字营销

报告期内,杜威股份分别实现营收1.95亿元,2.09亿元,2.61亿元,增速分别为20.06%,7.18%,24.76%同期,公司主营业务成本分别为1.12亿元,1.13亿元和1.46亿元,同比增长35.35%,1.09%和29%2019年和2021年,其主营业务成本增速均高于营收增速

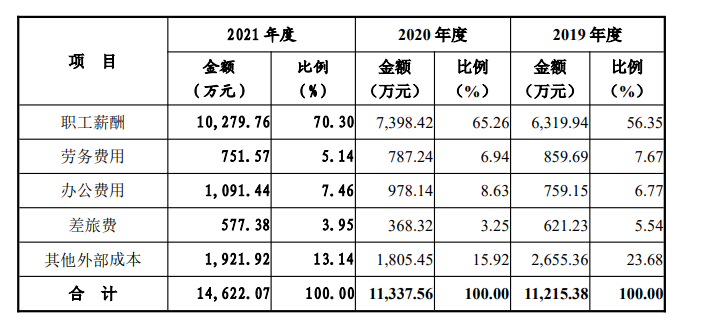

再看杜威股份的主营业务成本构成,2019年,其员工薪酬等外部成本占主营业务成本的比重较大,2020年,国家对企业实施社保减免措施计入杜威股份成本的社保减免金额为882.38万元,减少了公司人工成本,2021年,社保救济措施取消,人工成本再次上涨,员工工资继续上涨

表1:杜威股份的主营业务成本

此外,报告期内,杜威股份主营业务毛利率为行业平均水平,逆势改善与行业相反2019年至2021年,杜威主营业务毛利率分别为42.48%,45.75%和43.88%公司称,剔除社保减免影响,2020年主营业务毛利率为41.53%,而同期可比公司平均值分别为35.58%,33.75%,33.21%,出现明显下滑

表2:杜威股份与同行业可比公司主营业务毛利率对比

杜威股份表示,报告期内,公司整体业务的毛利率高于开春股份和仁赛集团的平均毛利率,主要是由于各公司的业务板块,客户行业和群体,业务发展模式和经营策略存在一定差异。

客户高度集中,供应商和客户重叠,不公开

招股书披露,杜威股份下游客户行业集中度较高,主要集中在汽车行业,汽车领域以外的市场涉足较少,客户开发能力略显不足。

此外,对汽车行业的高度依赖也导致杜威股份应收账款居高不下报告期各期末,公司应收账款账面价值分别为1.22亿元,1.04亿元,1.74亿元,占总资产的比例分别为56.53%,40.7%,54.13%应收账款金额较大,占总资产的比例较高

应收账款过多说明客户占用资金严重2019年和2021年,杜威股份应收账款同比增长54.15%和66.4%,远高于其同期20.06%和24.76%的营收增速此外,公司同期经营活动现金流量净额分别为2,204.38万元和1,120.38万元,同比下降35.63%和86.30%应收账款的大幅增加导致大量收入无法转化为现金流,从而对企业的流动性产生不利影响

大额应收账款的长期存在使得杜威股份的周转率越来越慢报告期内,其应收账款周转率分别为1.95次/年,1.85次/年,1.88次/年,呈下降趋势过多的流动资金滞留在应收账款中,影响了正常的资金周转和偿债能力

此外,2021年7月,证券业协会组织抽查,发现杜威股份存在供应商与客户重叠的情况,而这一点在首次披露的招股说明书中并未完全涵盖。

随后,该情况也被深交所查询日前,杜威股份更新招股说明书,回复深交所问询称,2018年至2020年,公司与博柏利,黄凤英贸易有限公司等5家公司存在采购业务,并向其提供服务上述交易由公司业务部门和采购人员与对方不同部门的人员对接,交易总额较小且主要发生在不同时期,因此导致初始申报时出现客户和供应商重叠的情况

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。